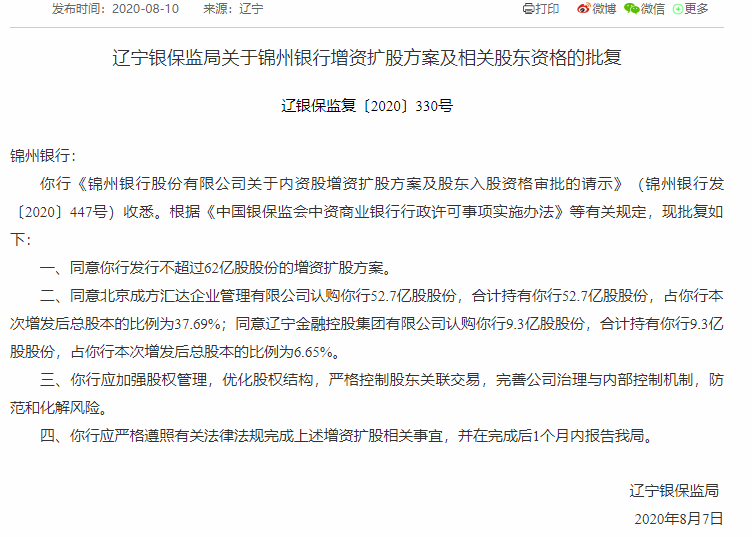

锦州银行资产处置完毕后,增资扩股计划经监督批准重新批准。

8月10日,银保监督管理委员会的官方网站显示,锦州银行增资增持不超过62亿股及相关股东资格的计划,最近得到了监管部门的批准。

经批准,辽宁银行保险监督局同意锦州银行增发增资扩容计划不超过62亿股,同时,北京城房华达企业管理有限公司(以下简称成方华达)和辽宁金融控股集团(以下简称"辽宁财务控制")认购52.7亿股,并批准了9.3亿股。

认购完成后,成都汇达和辽宁金控分别持有锦州银行52.7亿股和9.3亿股,分别占增发后银行总股本的37.69%和6.65%,成为第一大股东和第二大股东。

据锦州银行2019年年报显示,去年底该行总资产8366.94亿元,比去年同期下降1.1%;不良贷款率为7.70%,比去年同期增长2.71%;报告期内,该行资本充足率、一级资本充足率和核心一级资本充足率分别低于监管标准8.09%、6.47%和5.15%。

截止2019年年底,锦州银行的总股本为77.82亿元。其最大股东是工行投资,占10.82%;第二大股东是信达投资,持股比例为6.49%;第三大股东是中国长城资产,持股比例为4.33%。

今年3月10日晚,锦州银行宣布,为了进一步提高银行的综合竞争力,优化股权结构,增强风险抵御能力,提高资本充足率和核心资本充足率,以及增强可持续发展能力,金州银行与认购方签订了增发62亿股的认购协议,增发62亿股给承方和辽宁金控,筹集约1209亿元,补充锦州银行的核心一级资本。

目前,锦州银行已制定一揽子资产重组计划,将原来账面价值约1500亿元的资产以450亿元的价格出售给惠达。同时,该银行还制定了有针对性的债务工具认购计划,并打算认购辽宁黄金控制与存款保险基金管理有限公司(辽宁金控存保基金管理有限公司)成立的合作伙伴关系发行的750亿元左右的定向债务工具。

该行预计将在2020年完成资产重组计划,并预计不良贷款率将在年底前降至约2%。

7月10日,锦州银行召开股东会,审议并通过定向增发、1500亿元资产剥离和750亿元定向债务票据认购协议和清理豁免。

7月27日,锦州银行发出通知,已达成资产处置框架协议和有关具体资产处置协议框架协议所载的所有先决条件,并已与买方订立具体资产处置协议,并已完全解决了考虑,因此,资产处置已经完成,所有处置资产都已处置,不再列入银行合并财务报表。

公告还提到,考虑到锦州银行重组计划一揽子交易和资产处置的债务票据认购和资产处置已经完成,债务票据认购也已经完成。

据了解,总部设在辽宁省锦州市的锦州银行原名为锦州市合作银行,1997年由锦州市15个城市信用社和锦州市信用合作社协会成立,2008年4月更名为"金州银行"。2015年12月,该银行在香港证券交易所上市。

中国银监会企业肖元今年年初在国家新办新闻发布会上表示,除常规手段外,高风险的中小金融机构也应采取一些主动措施。"例如,去年,他们与中国人民银行依法接管了承发商银行,并对恒丰银行和锦州银行进行了风险管理和改革重组。这些都是主要的措施。"对于中小金融机构的风险,它表示监管机构今年将采取全面的办法,但要根据各机构的不同情况,因组织而采取分类措施加以解决。

中国人民银行前行长周小川也曾公开表示,锦州银行和恒丰银行本身并不属于控股集团,但由于金融市场的波动和交叉影响,也存在重大问题。"事后我们了解到,这些也是严重的公司治理缺陷,如董事会基本关闭,由少数人作出决定,缺乏内部制衡等等。